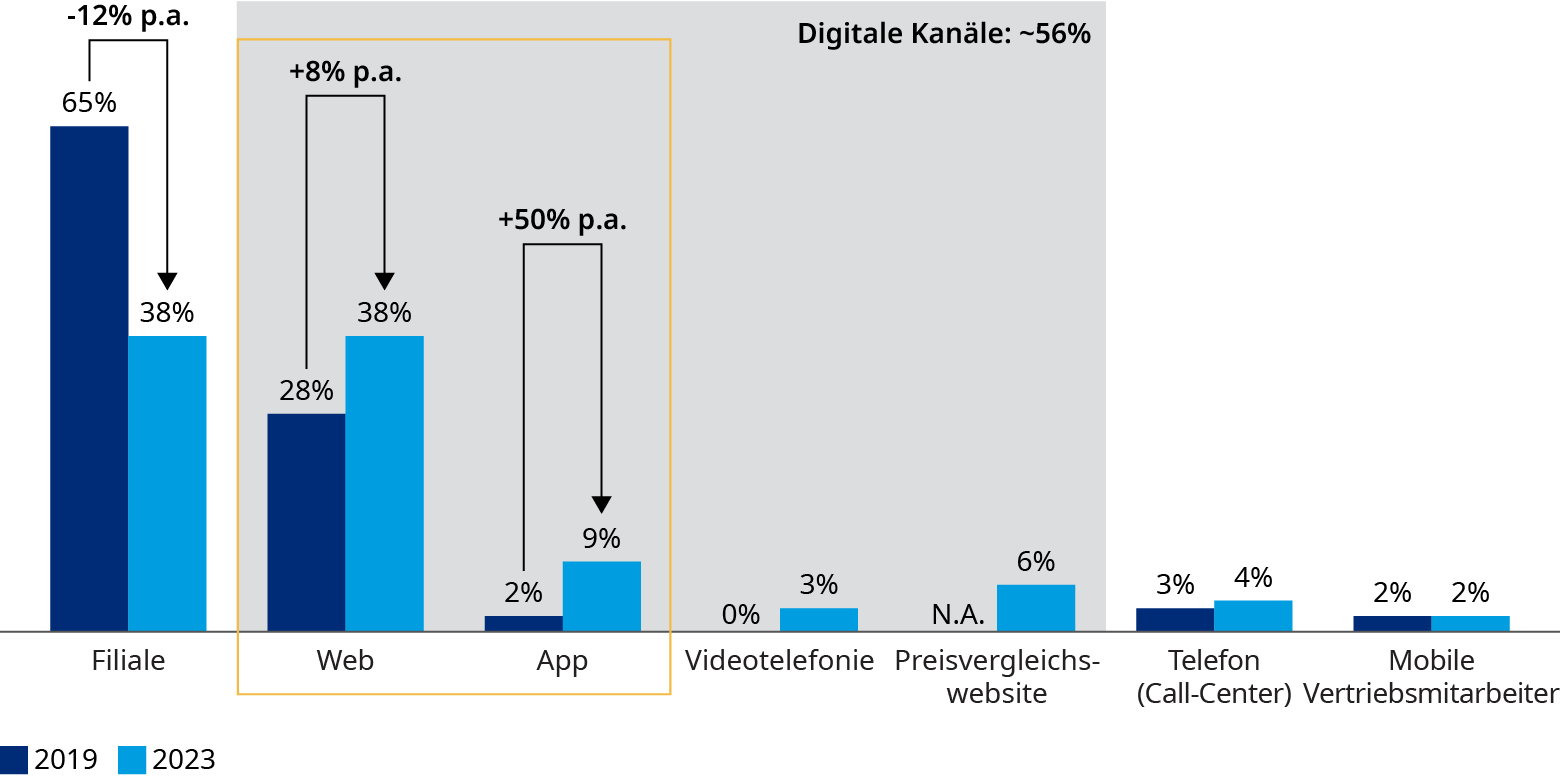

Künstliche Intelligenz (KI) und insbesondere der Einsatz von generativer KI ist aktuell in aller Munde und eines der zentralen innovativen Themen in der Finanzbranche. Ein zentraler Use-Case dieser Entwicklung ist die Einführung von virtuellen Assistenten und Chatbots, die darauf abzielen, den Kundenservice zu verbessern und effizienter zu gestalten. Der allgemeine Trend zum digitalen Banking und der verstärkten Nutzung von mobilen Banking-Apps gibt dabei der digitalen Interaktion mit Kund:innen zusätzlichen Auftrieb. Laut einer Kundenumfrage von Oliver Wyman verzeichneten Web- und App-Nutzungen für den Kauf von Bankprodukten zwischen 2019 und 2023 eine durchschnittliche jährliche Wachstumsrate von acht (Web) beziehungsweise 50 Prozent (App).

Exhibit 1: Zugangswege für Produktabschlüsse und durchschnittliche jährliche Wachstumsrate 2019 vs. 2023, in %

Quelle: Oliver Wyman Retail Banking Umfrage (Deutschland) 2019 und 2023, N=1.507 (2019), N=1.500 (2023); Rundungsdifferenzen möglich

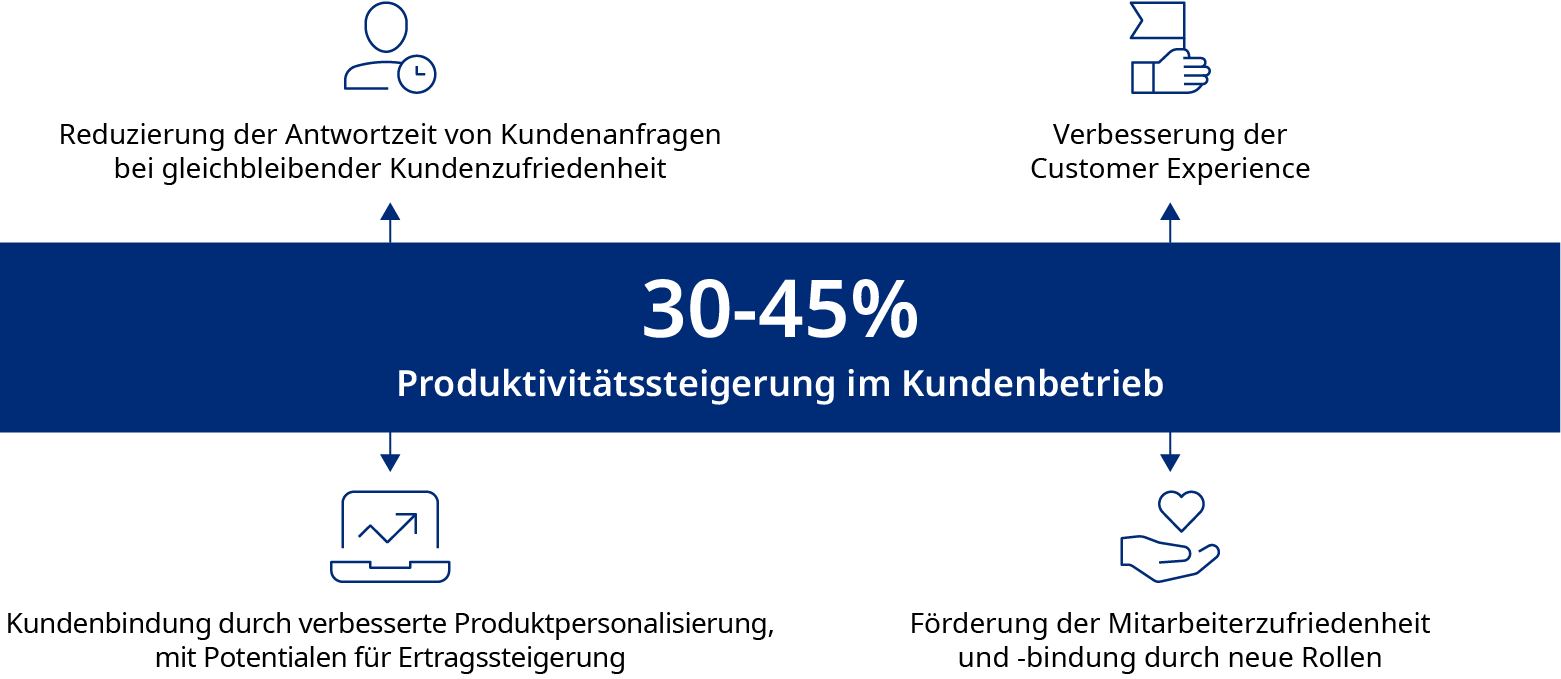

Bislang werden Lösungen basierend auf generativer KI / LLMs1 in Banken hauptsächlich zur Unterstützung von Kundenberater:innen eingesetzt. Jedoch kommunizieren einige Unternehmen bereits, Teile ihres Kundenservice-Teams durch generative KI, die autonom Kundenanfragen bearbeitet, ersetzt zu haben oder planen dies. Diese Einsparungen resultieren oft aus der Automatisierung von Routineanfragen durch Chatbots, wodurch weniger Personal für den Kundenservice benötigt wird. In einigen Beispielen konnte zeitgleich eine Reduzierung der Antwortzeit bei gleichbleibender Kundenzufriedenheit erzielt werden.

Wir gehen davon aus, dass durch den Einsatz generativer KI – bei richtiger Implementierung – mittelfristig etwa 30 bis 45 Prozent der Kosten für den Betrieb von Kundendienstzentren eingespart werden können.2 Zudem kann durch eine verbesserte Produktpersonalisierung die Kundenbindung gefördert werden, was Potenziale für eine Ertragssteigerung bietet.

Einsatz von generativer KI in der Kundeninteraktion erfordert mehr als die Implementierung eines Tools – Übersicht der Herausforderungen

Trotz der vielversprechenden Möglichkeiten ist die Implementierung von generativer KI nicht ohne Herausforderungen. Oft gehen Dinge schief und es gibt zahlreiche Beispiele von Chatbots, die aufgrund von unerwünschten Verhaltensweisen abgeschaltet oder eingeschränkt werden mussten.

Das Fehlverhalten reicht dabei von falschen beziehungsweise erfundenen Ausgaben über Beleidigungen, diskriminierende oder politisch extreme Äußerungen bis hin zu fehlerhaften Preisangaben. Wir konnten mindestens zehn Fälle aus verschiedenen Branchen identifizieren, in denen dies zu signifikanten Reputationsschäden, Gerichtsverfahren oder sogar finanziellen Verlusten führte.

Oftmals wird das tatsächliche Potenzial von Chatbots nicht realisiert, sodass ihr Wertbeitrag die vorhandenen Möglichkeiten nicht ausschöpft und Kunden nicht immer den Eindruck haben, mit einer echten Intelligenz zu interagieren.

Die Einhaltung regulatorischer Vorschriften ist eine zusätzliche Aufgabe, die Banken bei der Implementierung beachten müssen. Mehr Klarheit schafft dabei der seit August 2024 in Kraft getretene EU AI Act, für den viele Banken bereits erste Schritte eingeleitet haben.

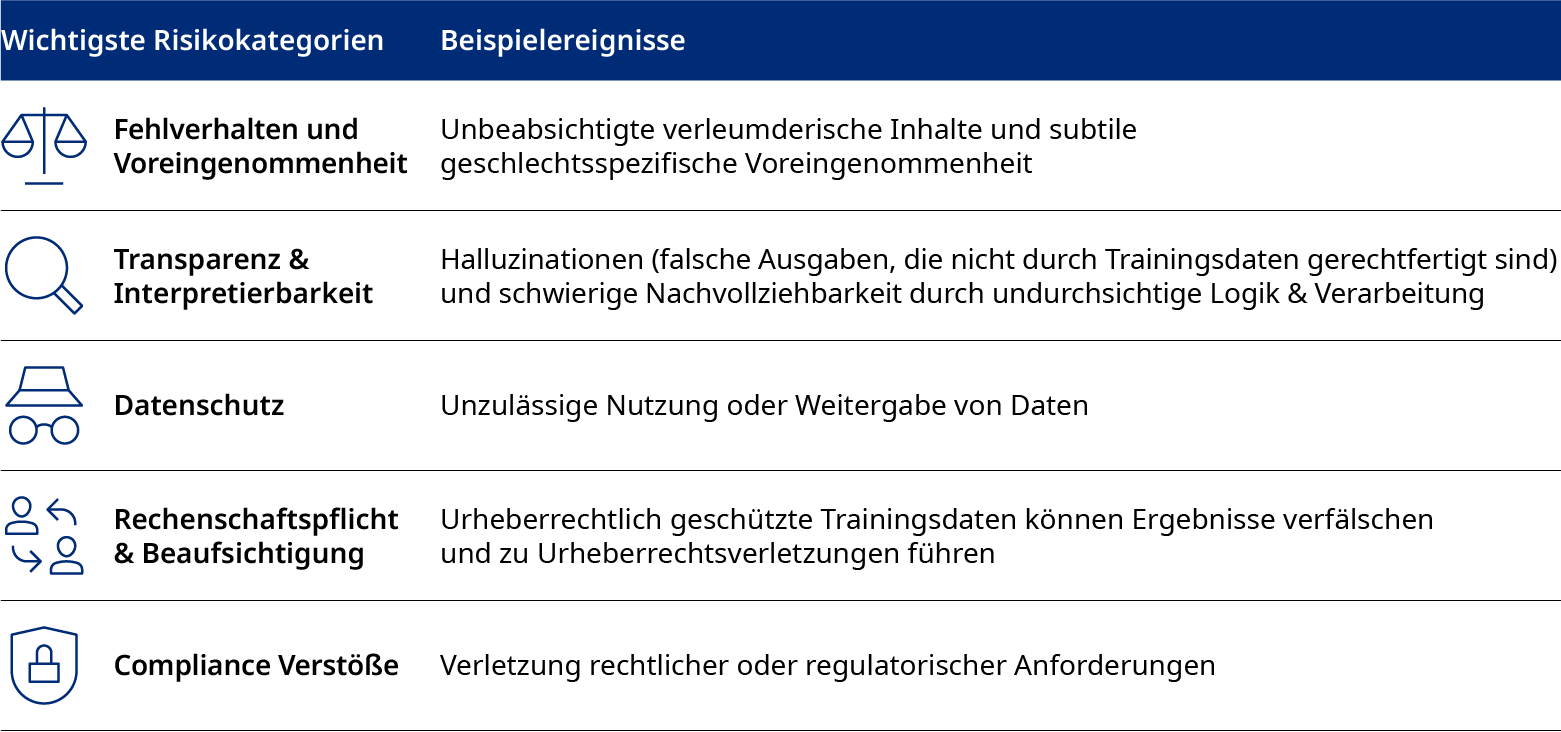

Für Banken ergeben sich daher bei dem Einsatz von generativer KI vielfältige Risiken, welche sowohl technische als auch regulatorische Aspekte umfassen.

Exhibit 2: Übersicht zentraler Risiken für generative KI

Erfolgsfaktoren: die richtige Ambition mit geeignetem Use-Case, Kontrollierbarkeit und Sicherstellung der Compliance

Um den genannten Herausforderungen und Risiken zu begegnen und den Einsatz von KI in der Kundeninteraktion gewinnbringend zu gestalten, sehen wir drei zentrale Themen, die Banken beachten sollten.

Exhibit 3: Übersicht Erfolgsfaktoren für generative KI in der Kundeninteraktion

1. Berücksichtigung des Kosten/Nutzen/Risiko-Profils

Idealerweise prüfen Banken sorgfältig und detailliert das Kosten/Nutzen/Risiko-Profil der generativen KI vor der geplanten Implementierung beziehungsweise Anwendung.

Zentrale Fragen, die sich Entscheider hier stellen sollten, sind:

- Welche konkreten Vorteile (zum Beispiel Kundenmehrwert, Effizienzsteigerung, Erhöhung der Mitarbeiterzufriedenheit, Kosteneinsparung) ermöglicht mir der Einsatz?

- Wie hoch sind die geschätzten Kosten (sowohl initiale Implementierungskosten als auch laufende Betriebskosten)?

- Welche Risiken bin ich bereit für die Anwendung in Kauf zu nehmen? Wie passt dies in meine übergreifende Risikostrategie?

Im nächsten Schritt sollten die potenziellen Vorteile gegen die erforderlichen Investitionen und möglichen Risiken sorgfältig abgewogen werden. Oftmals beobachten wir, dass dies nicht vollumfänglich geschieht sowie Kosten unter-, der Nutzen überschätzt und Risiken nicht korrekt eingepreist werden.

Wichtig ist hier, auch die Kundensicht nicht aus dem Auge zu verlieren. Generative KI sollte einen klaren Mehrwert bieten, indem sie über Standardfragen hinaus hilfreiche, relevante und personalisierte Informationen liefert. Auch eine reibungslose „Customer Experience“ muss gewährleistet werden – Kundenanliegen sollten mit einem einmaligen Kontakt bearbeitet werden. Falls die KI nicht weiterhelfen kann, muss eine nahtlose Weiterleitung an einen menschlichen Berater erfolgen, um die Kundenzufriedenheit zu gewährleisten.

Zudem ist vor dem Einsatz einer generativen KI ein robustes Risikomanagement aufzusetzen, welches im Einklang mit der unternehmensweiten Risikomanagement-Strategie steht.

2. Sicherstellung von Transparenz, Kontrollierbarkeit und Monitoring

Entscheidungen und Handlungen der KI müssen transparent und nachvollziehbar sein. Dies erfordert geeignete Monitoring- und Kontrollmechanismen, um die korrekte Funktionsweise und Compliance der KI zu überwachen und kontinuierliche Verbesserungen beziehungsweise ein Eingreifen zu ermöglichen. Nur so kann sichergestellt werden, dass die KI-Systeme zuverlässig und vertrauenswürdig arbeiten.

Eine robuste technische Infrastruktur und die Integration in bestehende Systeme sind notwendig, um eine hohe Verfügbarkeit und Zuverlässigkeit der KI zu gewährleisten. Dies schließt auch die Berücksichtigung von Sicherheits- und Datenschutzaspekten ein.

Ferner ist eine ausreichende Qualifizierung der Mitarbeiter sicherzustellen, um die KI effektiv zu verwalten und zu nutzen.

3. Nachweis regulatorischer Anforderungen, insbesondere Adressierung von Modellrisiken und erforderlicher Governance

Die Einhaltung regulatorischer Anforderungen im Kontext der Verwendung von generativer KI ist unerlässlich. Banken müssen dafür unter anderem sicherstellen, dass die Nutzung den Datenschutzbestimmungen entspricht. Dies umfasst die sichere Speicherung und Verarbeitung von Kundendaten sowie die Dokumentation aller Interaktionen.

Die regulatorischen Anforderungen verlangen auch, dass Banken die Risiken, die mit den verwendeten Modellen verbunden sind, identifizieren und adressieren. Modellrisiken können in verschiedenen Formen auftreten, zum Beispiel durch fehlerhafte Daten, unzureichende Modellierungstechniken oder unvorhergesehene Wechselwirkungen zwischen verschiedenen Modellen.

Um diese und andere Risiken zu minimieren, müssen Banken eine robuste Governance-Struktur etablieren. Dies beinhaltet klare und verlässliche Verantwortlichkeiten und Zuständigkeiten (inklusive Schaffung neuer Rollen) für die Governance von KI-Systemen. Es müssen regelmäßige interne Kontrollen und Audits durchgeführt werden, um die Einhaltung der regulatorischen Anforderungen zu überprüfen.

Start für den Einsatz von generativer KI besser heute als morgen – aber Schritt für Schritt

Eine Zukunft ohne generative KI in der Interaktion zwischen Banken und ihren Kunden ist kaum vorstellbar und der Einsatz birgt viele Potenziale. Auch wenn sich nicht alle genannten Potenziale sofort werden heben lassen, empfehlen wir eine zeitnahe, aber zielgerichtete Implementierung von ersten Anwendungen für die Kundeninteraktion mit einer Vision zu späterer Skalierung beziehungsweise weiteren Ausbaustufen. Denn der Einsatz von generativer KI erfordert nicht nur interne Anpassungen und Lernprozesse sowie den Aufbau einer Governance, sondern auch die Nutzer müssen lernen, wie sie effektiv mit dieser neuen Technologie umgehen können. Gleichzeitig liefert das Kundenfeedback wesentliche Impulse für die Weiterentwicklung und gewünschten Funktionalitäten.

Ein stufenweiser Ausbau der Nutzung von generativer KI in der Kundeninteraktion ermöglicht ferner auch einen pragmatischen Aufbau der Fähigkeiten und der Infrastruktur, die eine kontrollierte und validierte Umsetzung fordern. Letztere sind gemäß unseren Ausführungen zu den Herausforderungen unabdingbar und auf Basis unserer praktischen Erfahrungen nur mit einem dedizierten Fokus auf die assoziierten Risiken effizient darstellbar.

Ein effizienter und praktikabler Ansatz zum kontinuierlichen Management der zugehörigen Risiken ist aus unserer Sicht ein wesentlicher Katalysator für einen skalierbaren und wertstiftenden Einsatz von KI. Dies belegt unsere Projektarbeit mit Kunden weltweit genauso wie die auf generativer KI basierenden Produkte, die wir entwickelt und auf den Markt gebracht haben:

- Factiva Sentiment Signals powered by Oliver Wyman, welches Kreditereignisse auf Basis von Nachrichten antizipiert und hierzu LLMs und prädiktive KI-Algorithmen verwendet. Der Nachweis der Robustheit und Vorhersagekraft in Kombination einer dedizierten Transparenz-Funktionalität waren kritisch für den Erfolg des gemeinsamen Produktes mit Dow Jones.

- SentRisk, eine KI-Plattform, die wir zusammen mit unserer Schwesterfirma Marsh entwickelt haben, nutzt Kombinationen aus strukturierten und unstrukturierten Daten zur Analyse und Minimierung von Risiken in globalen Lieferketten. Die Überführung der Eingangsdaten in eine Graph-Struktur ermöglicht hier die Nachvollziehbarkeit und Fachauswertung der Modellergebnisse.

Fazit

Die Nutzung von generativer KI in der Kundenbetreuung deutscher Banken nimmt stetig zu und wird vom allgemeinen Trend zum digitalen Banking flankiert. Dabei können sich für Banken bei richtigem Einsatz unter anderem Potenziale zur Verbesserung des Kundenservice, zur Effizienzsteigerung sowie zur Schaffung neuer Rollen bieten, was ebenfalls die Mitarbeiterzufriedenheit und -bindung fördern kann.

Exhibit 4: Vorteile bei erfolgreicher Umsetzung von generativer KI in der Kundeninteraktion

Trotz der vielversprechenden Vorteile stehen Banken jedoch vor Herausforderungen wie unerwünschtem Verhalten der KI und der Einhaltung regulatorischer Anforderungen. Wir empfehlen daher eine strategische, schrittweise Implementierung unter Berücksichtigung einiger Erfolgsfaktoren, um die Potenziale von generativer KI voll auszuschöpfen und gleichzeitig Risiken zu managen. Nur so kann gewährleistet werden, dass der Einsatz von KI sowohl für Banken als auch für Kunden einen echten Mehrwert bietet.

1 Large Language Models

2 Vgl. „The impact of AI in Financial Services“, UK Finance in Partnerschaft mit Oliver Wyman